Top 3 společnosti, které plánovali vstoupit na burzu v červenci 2023

5 minut na čtení

Surf Air Mobility Inc., XJet Ltd. a Med-X Inc. jsou na seznamu Top 3 společností, podle tržní kapitalizace, které plánovali v červenci 2023 vstoupit na burzu.

V tomto článku prozkoumáme obchodní modely emitentů, podrobnosti o jejich plánovaných primárních veřejných úpisech a výhledy pro jejich cílové trhy. Podíváme se také na finanční situaci těchto společností a jejich silné a slabé stránky.

1. DPO společnosti Surf Air Mobility Inc. – 597 milionů USD

Rok registrace: 2011

Registrována v: USA

Sídlo: Hawthorne, Kalifornie

Odvětví: průmysl

Datum IPO: 07.07.2023

Burza: NYSE

Ticker: SRFM

Surf Air Mobility Inc. se podílí na regionální letecké dopravě v 18 státech USA. Letadlová flotila emitenta je založena na lehkých turbovrtulových letounech. Surf Air Mobility Inc. plánuje, že v blízké budoucnosti přejde na letouny s hybridním pohonem a později na elektrické pohonné jednotky. Společnost by se mohla stát jedním z prvních plně udržitelných leteckých dopravců v zemi.

Oblast operací společnosti Surf Air Mobility Inc.*

Získané investice (k 31.03.2023) činí 337,2 milionů USD.

Hlavními investory jsou jednotlivci, jmenovitě Liam Fayed a Sudhin Shahani.

Výhled pro cílový trh Surf Air Mobility

Podle zprávy společnosti McKinsey & Company má regionální trh letecké dopravy v USA v roce 2023 hodnotu 15 miliard USD a do roku 2035 by mohl dosáhnout 22 miliard USD. Složené roční předpokládané tempo růstu (CAGR) od roku 2022 do roku 2035 včetně činí 3,2 %.

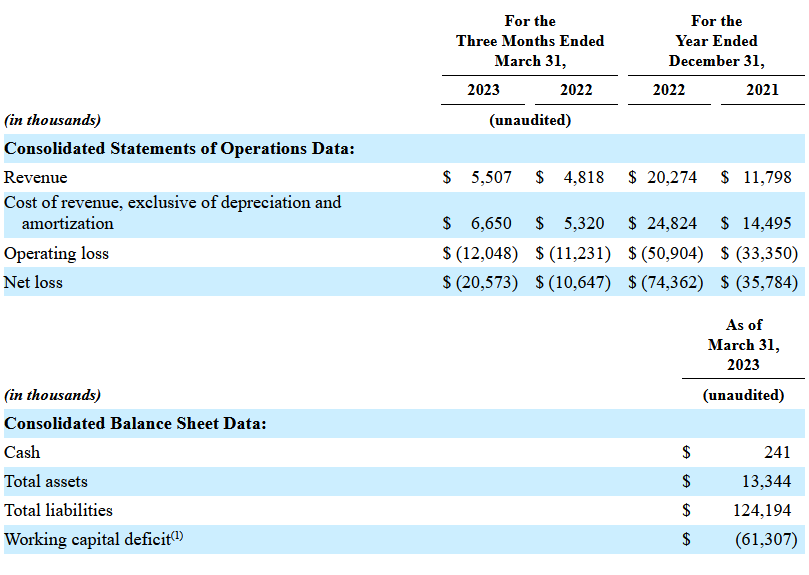

Finanční výkonnost Surf Air Mobility

Finanční výkonnost společnosti Surf Air Mobility Inc.*

Tržby za rok 2022: 20,3 milionů USD, +71,8 %

Čistá ztráta za stejné období: 74,4 milionů USD, +107,8 %

Čistý peněžní tok (k 31.03.2023): −31,6 milionu USD

Peníze a peněžní ekvivalenty (k 31.03.2023): 0,2 milionu USD

Závazky (k 31.03.2023): 124,2 milionů USD

Silné a slabé stránky Surf Air Mobility

Silné stránky:

- Slibný cílový trh

- Inovativní model vývoje

- Zvýšující se příjmy

Slabé stránky:

- Intenzivní konkurence

- Zvyšující se čistá ztráta

- Zatím žádné výplaty dividend

Podrobnosti o IPO Surf Air Mobility

Konzultant pro přímé umístění na burzu: Morgan Stanley & Co. LLC

Objem nabídky IPO: 18,8 milionu kmenových akcií

Průměrná cena: 11,86 USD

Hrubý výnos: 222,97 milionů USD

Očekávaná výše kapitalizace v době IPO: 597 milionů USD

Potenciál P/S: 28,42

Průměrná hodnota P/S v odvětví: 0,59

2. IPO společnosti XJet Ltd. – 98,5 mil. USD

Rok registrace: 2005

Registrována v: Izrael

Sídlo: Rehovot, Izrael

Odvětví: průmysl

Datum IPO: 28.07.2023

Burza: NASDAQ

Ticker: XJET

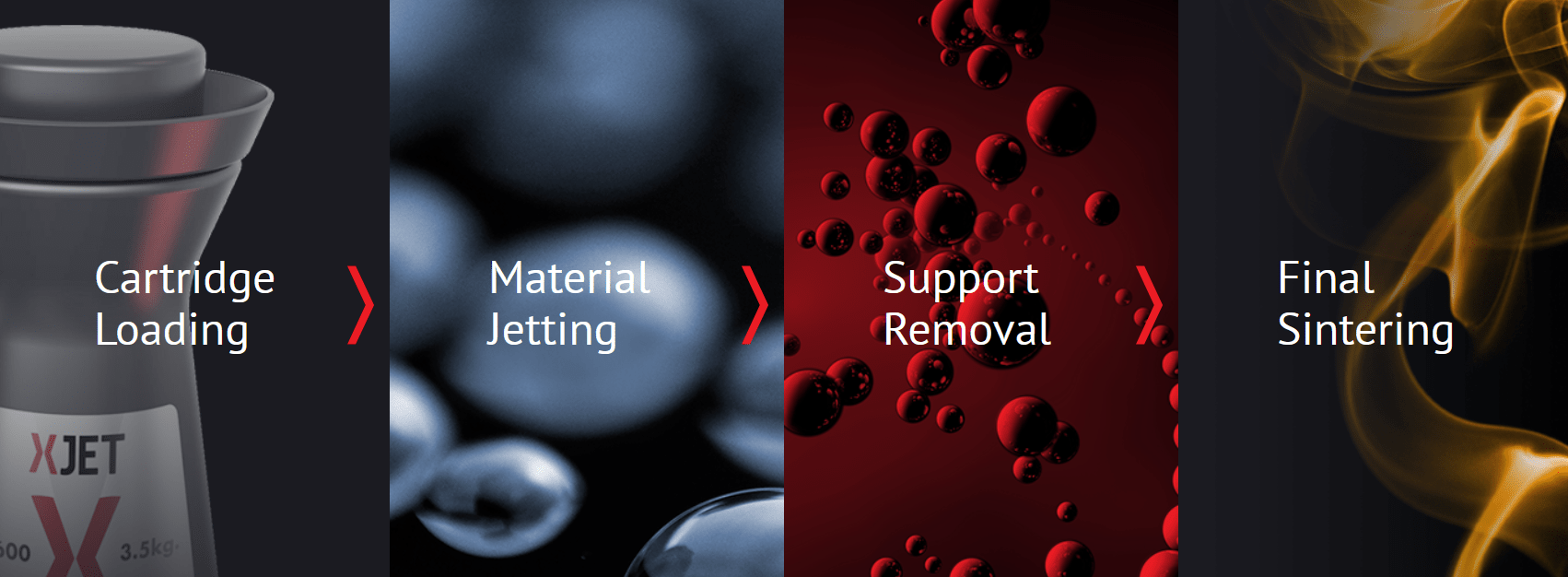

XJet Ltd. vyrábí kovové díly pomocí 3D tiskárny. Díky své vlastní technologii, která zahrnuje použití nanočástic, společnost vyrábí detailní díly složitých geometrických tvarů.

Výrobní fáze ve společnosti XJet Ltd.

Získané investice (k 31.12.2022) činí 206 milionů USD.

Hlavními investory jsou Lucion Venture Capital Co. Ltd, ARCHina Capital Partners a Abraxilev Ltd.

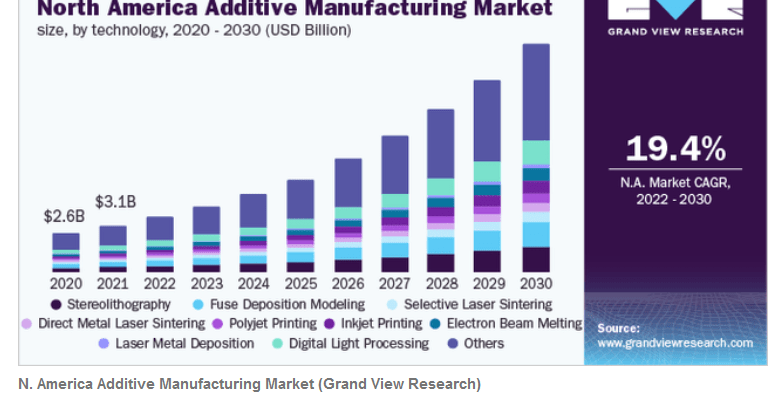

Výhled pro cílový trh XJet

Podle zprávy společnosti Grand View Research byl globální trh s 3D tiskem v roce 2022 oceněn na 13,8 miliardy USD a do roku 2030 by mohl dosáhnout 75,8 miliardy USD. Složené roční předpokládané tempo růstu od roku 2022 do roku 2030 včetně je 20,8 %.

Cílový trh XJet Ltd.*

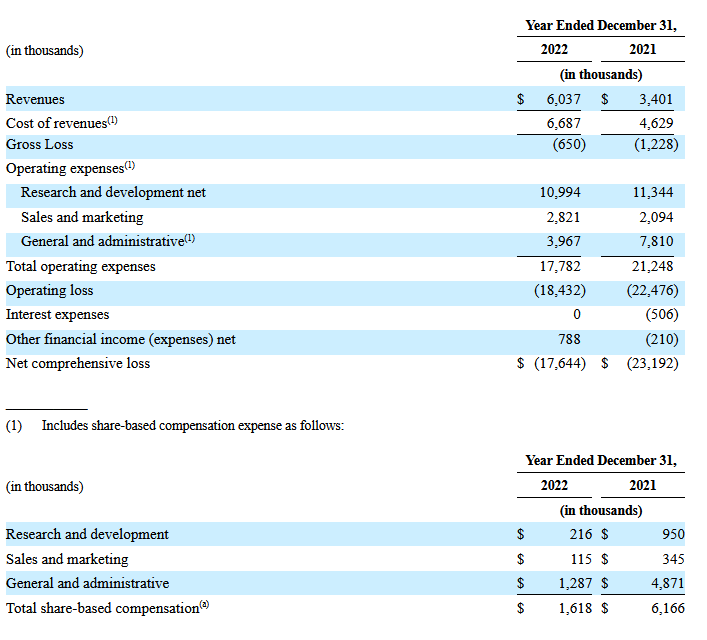

Finanční výkonnost společnosti XJet

Finanční výkonnost XJet Ltd.*

Tržby za rok 2022: 6,1 milionu USD, +77,5 %

Čistá ztráta za rok 2022: 17,6 milionu USD, −23,9 %

Čistý peněžní tok (k 31.12.2022): −17,7 milionu USD

Peníze a peněžní ekvivalenty (k 31.12.2022): 10,2 milionu USD

Závazky (k 31.12.2022): 14,3 milionů USD

Silné a slabé stránky XJet

Silné stránky:

- Slibný cílový trh

- Patentovaná výrobní technologie

- Příznivé podmínky na trhu

- Zvýšující se příjmy

- Snížení čisté ztráty

Slabé stránky:

- Intenzivní konkurence

- Čistá ztráta

- Raná fáze vývoje emitenta

Podrobnosti o IPO XJet

Upisovatel: Aegis Capital Corp.

Objem nabídky IPO: 2 miliony kmenových akcií

Průměrná cena: 5 USD

Hrubý výnos: 10 milionů USD, bez prodeje opcí upisovatelem

Očekávaná výše kapitalizace v době IPO: 98,5 mil. USD

Potenciál P/S: 16,33

Průměrná hodnota P/S v průmyslu: 2,07

3. IPO společnosti Med-X Inc. – 22,8 milionů USD

Rok registrace: 2014

Registrována v: USA

Sídlo: Canoga Park, Kalifornie

Sektor: zdravotnictví

Datum IPO: 13.07.2023

Burza: NASDAQ

Ticker: MXRX

Med-X Inc. vyrábí esenciální oleje z přírodních surovin. Hlavní produkty jsou uváděny na trh pod značkou Nature-Cide.

Produkty Med-X Inc.

Získané investice (k 30.06.2022) činí 23 milionů USD.

Výhled pro cílový trh Med-X

Podle Allied Market Research byla velikost globálního trhu přírodní medicíny v roce 2016 oceněna na 99,2 miliard USD a do roku 2023 by mohla dosáhnout 279 miliard USD. Složené roční předpokládané tempo růstu od roku 2017 do roku 2023 včetně je 14 %.

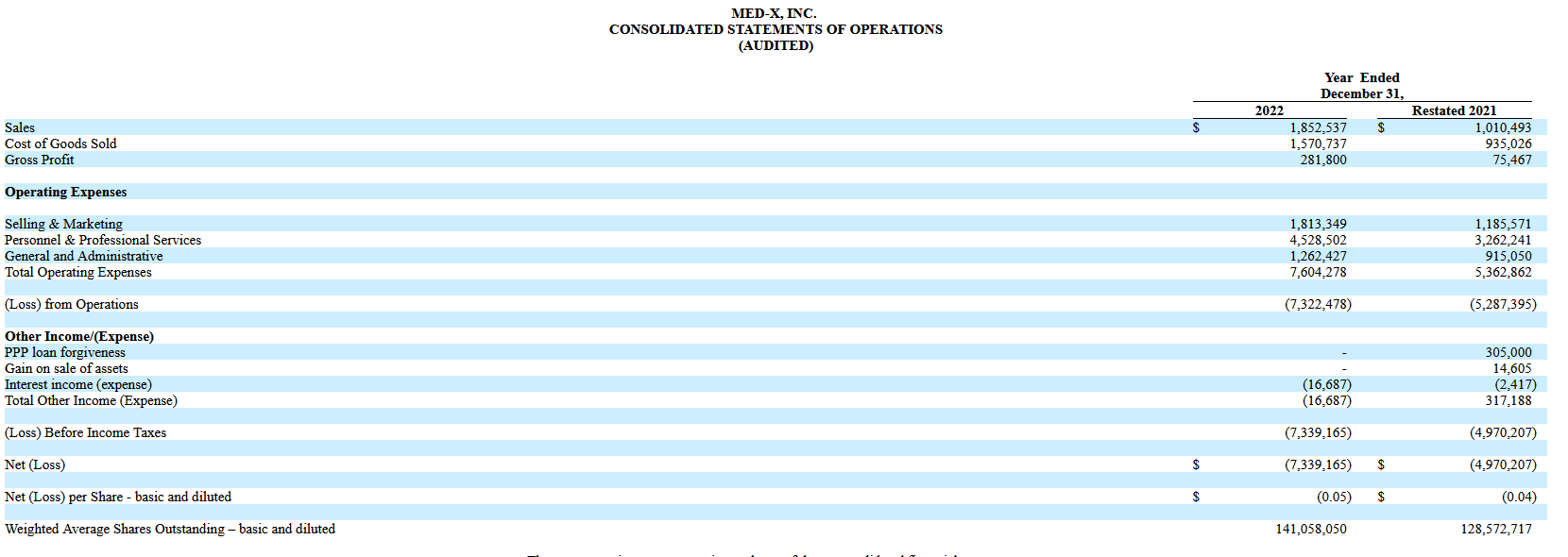

Finanční výkonnost Med-X

Finanční výkonnost Med-X Inc.*

Tržby za rok 2022: 1,9 milionu USD, +83,3 %

Čistá ztráta za rok 2022: 7,3 milionu USD, +38,5 %

Čistý peněžní tok (k 31.12.2022): −2,5 milionu USD

Peníze a peněžní ekvivalenty (k 31.03.2023): -4,9 milionu USD

Závazky (k 31.03.2023): 1,9 milionu USD

Silné a slabé stránky Med-X

Silné stránky:

- Slibný cílový trh

- Diverzifikované podnikání

- Příznivé podmínky na trhu

- Zvýšující se příjmy

Slabé stránky:

- Intenzivní konkurence

- Zvyšování dluhové zátěže

- Zvyšující se čistá ztráta

Podrobnosti o IPO Med-X

Upisovatel: RF Lafferty & Co. Inc.

Objem nabídky IPO: 2,13 milionu kmenových akcií

Průměrná cena: 4 USD

Hrubý výnos: 8,5 milionu USD, bez prodeje opcí upisovatelem

Očekávaná výše kapitalizace v době IPO: 22,8 mil. USD

Potenciál P/S: 12,32

Průměrná hodnota P/S v odvětví: 5,08

Závěr

Surf Air Mobility Inc., XJet Ltd. a Med-X Inc. plánovali vstoupit na burzu v červenci. Jejich umístění na burzu může být největší z hlediska očekávané tržní kapitalizace v tomto měsíci. První a druhá společnost zastupuje letecký průmysl a průmysl speciálního strojírenství, zatímco třetí společnost působí ve zdravotnictví.

Upozornění na rizika:

Tento materiál a informace v něm obsažené slouží pouze pro informační účely a v žádném případě by neměly být považovány za poskytování investičního poradenství pro účely zákona o investičních společnostech 87 (I) 2017 Kyperské republiky, nebo jakoukoli jinou formu osobního poradenství nebo doporučení, která se týká určitých typů transakcí s určitými druhy finančních nástrojů.

* Minulá výkonnost není spolehlivým ukazatelem budoucích výsledků nebo budoucího výkonu.

jsou komplexní instrumenty a pokud s nimi obchodujete, existuje zde

jsou komplexní instrumenty a pokud s nimi obchodujete, existuje zde  , že kvůli finanční

, že kvůli finanční  přijdete rychle o

přijdete rychle o  . 65.68% účtů retailových investorů končí při obchodování s tímto poskytovatelem ve ztrátě. Zamyslete se nad tím, zda chápete, jak

. 65.68% účtů retailových investorů končí při obchodování s tímto poskytovatelem ve ztrátě. Zamyslete se nad tím, zda chápete, jak  se svými

se svými  .

.