Indikátor MACD: Průvodce pro trading

10 minut na čtení

Indikátor MACD je jedním z nejpopulárnějších technických ukazatelů. Je součástí většiny obchodních platforem určených pro finanční a komoditní trhy.

V tomto článku Vám ukážeme, co je to MACD, jak ho nastavit a jak s jeho pomocí obchodovat.

Co je MACD indikátor

Tento indikátor vytvořil před více než 40 lety Gerald Appel. Poprvé byl použit v roce 1979. MACD je zkratka pojmu Moving Average Convergence/Divergence.

Indikátor MACD se používá v technické analýze. Pomáhá určit směr trendu, jeho sílu a trvání. Dále cenové rozpětí, úrovně obratu a také dává obchodní signály.

Tento ukazatel se nazývá indikátor trendu, protože se tvoří na základě dvou klouzavých průměrů. V grafu nejsou tyto průměry vidět. Ve výpočtech se používají pouze jejich hodnoty. MACD se zobrazuje v samostatném okně pod grafem.

Jak funguje MACD

Prakticky jde o trendový oscilátor. Klasický graf MACD je histogram se svislými sloupci a přidanou vyhlazovací linií. Histogram představuje prostor mezi klouzavými průměry a ukazuje dynamiku jejich konvergence nebo divergence.

Když se prostor mezi průměry zvětší, sloupce histogramu se také prodlouží. Pokud se prostor zmenší, sloupce se zkrátí. Když se seřadí nad nulovou linii a prodlouží se, cena se považuje za rostoucí. Když se sloupce histogramu vykreslí pod nulou a snižují se, tak se očekává, že cena klesne.

MACD je svou povahou zpožděným indikátorem, protože přijímá počáteční data z rychlých (období 12) a pomalých (období 26) exponenciálních klouzavých průměrů (EMA). Třetí složkou ukazatele je vyhlazovací klouzavý průměr (SMA) s periodou 9.

Cena je primárním ukazatelem, klouzavé průměry pak sekundárním. Všechny klouzavé průměry tak za cenou zaostávají. SMA pak určuje trend svou pozicí ve vztahu k centrální nulové linii. Když je SMA nad nulovou linií, signalizuje rostoucí trend. Když je pod ní, trend klesá. SMA se také nazývá signální linií a používá se pro dodatečné potvrzení obchodních signálů.

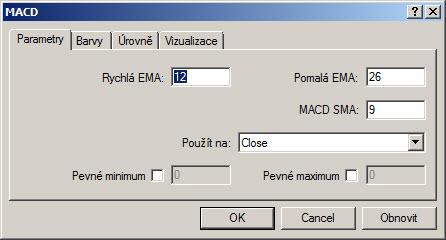

Nastavení MACD

Rychlý EMA se počítá jako průměrná cena během nastaveného období (ve výchozím nastavení 9 svíček).

Pomalý EMA také představuje průměrnou cenu, ale během delšího období, což se odráží v jejím názvu.

Rozdíly mezi rychlými a pomalými EMA znázorňují jednotlivé historgramy; z nichž každý má svůj význam. MACD SMA se počítá jako průměrná hodnota histogramů během nastaveného časového období (ve výchozím nastavení je vyhlazovací období 9).

Nastavení „Použít na:“ se používá na vstupní data pro MACD. Výchozí hodnota je „Close“. To znamená, že rychlá EMA se bude vypočítávat na základě zavíracích cen svíček. Pokud se nastavení změní na „Open“, použije se otevírací cena. Indikátor obsahuje 7 základních parametrů pro výpočet průměrné ceny:

- Close

- Open

- High

- Low

- Median Price, vypočítaná jako (High + Low) / 2

- Typical Price, vypočítaná jako (High + Low + Close) / 3

- Weighted Close, vypočítaná jako (High + Low + 2*Close) / 4

Výsledky MACD se odvíjí od nastavení rychlého a pomalého EMA. Pokud je období příliš krátké, indikátor se stane příliš citlivým na kolísání cen a začne vydávat spoustu falešných signálů.

Pokud je doba příliš dlouhá, indikátor se stává pomalejším, což činí signály přesnějšími, ale vzácnějšími. Nejrozšířenějším nastavením na trhu je to standardní (12/26/9).

Indikátor MACD v MT4 (MetaTrader 4)

Platforma MetaTrader 4 (MT4) je jedna z nejběžnějších obchodních platforem na světě. Umožňuje obchodníkům analýzu trhu, provádění obchodů a sledování vývoje cenového pohybu. Pro mnoho obchodníků je důležité mít přístup k technickým indikátorům, jako je MACD, přímo v této platformě. Podívejme se na to, jak používat MACD v MT4:

- Otevřete platformu MT4

- Načtěte graf: Vyberte nástroj nebo aktivum, u kterého chcete indikátor MACD používat. Klikněte na tlačítko "Soubor" v horním menu a vyberte "Nový graf“.

- Přidejte indikátor MACD: Chcete-li přidat indikátor MACD do grafu, klikněte v horním menu tlačítkem myši na "Vložit“ a poté "Ukazatele“. Zde najdete kategorie indikátorů, a mezi nimi i "Oscilátory“, kde naleznete MACD. Klikněte na něj a stiskněte tlačítko "OK".

Indikátor MACD by nyní měl být viditelný na vašem grafu. Obvykle se zobrazuje pod cenovým grafem a skládá se z konvergenční a divergenční linie, histogramu a nulové linie.

Pokud chcete ušetřit čas, můžete uložit svá nastavení MACD jako šablonu v MT4. Stačí kliknout pravým tlačítkem myši v grafu a vybrat "Šablona“ a vybrat "Uložit šablonu“.

MACD Divergence a Konvergence

Jak uvádí název MACD (Moving Average Convergence / Divergence), funkce indikátoru primárně detekuje konvergenci a divergenci na grafech. Nejedná se pouze o důležité prvky technické analýzy, ale také o silné signály obratů trendů. Ke konvergencím a divergencím dochází, když dynamika pohybu cen není podporována zvyšováním nabídky nebo poptávky. Jinými slovy dochází k oslabení trendu.

Divergence a konvergence jsou odvozeny z latinských slov „divergere“ (odchylka, nesoulad) a „konvergo“ (sblížení). Co ale v našem případě konverguje/diverguje a kde? Pro využití MACD v tradingu se díváme na rozdíl mezi cenovým grafem a indikátorem (oscilátorem).

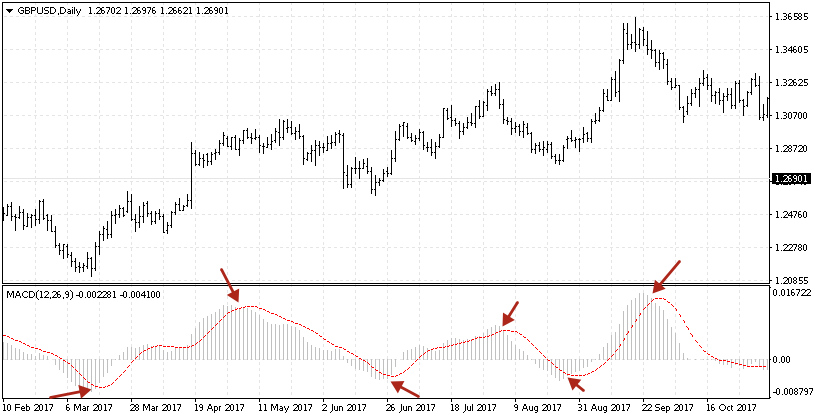

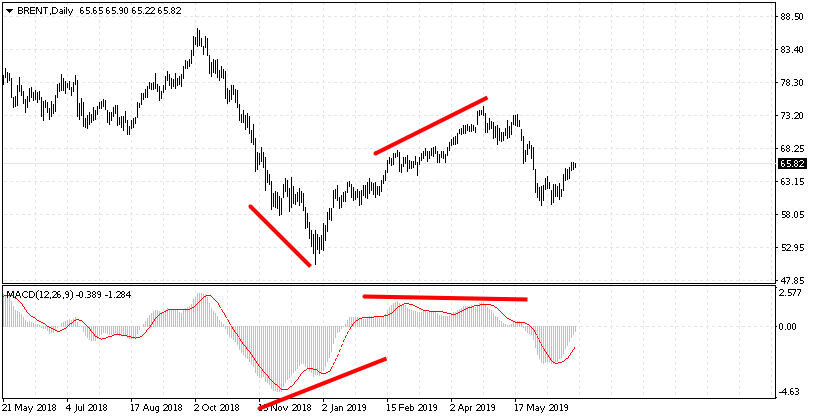

Divergence je medvědí signál, který se objevuje v rostoucím trendu, když cena na grafu nabývá nových maxim, zatímco MACD naopak ukazuje nižší vrcholy.

Konvergence je býčí signál, který se objevuje v klesajícím trendu, když cenový graf ukazuje nová minima, zatímco minimální hodnoty indikátoru zůstávají stejné nebo rostou.

Jaké jsou Druhy konvergence a divergence MACD

Divergence a konvergence mohou být dvou typů:

1. klasické

2. skryté

Klasické divergence a konvergence jsou v tradingové praxi nejoblíbenějšími nástroji technické analýzy. Obvykle vypadají takto:

Klasická divergence

Klasická konvergence

Kromě klasických jsou zde také skryté konvergence/divergence. Skryté divergence a konvergence také představují rozdíl mezi cenovým grafem a hodnotami indikátoru.

Jedná se o to, že jde o vzorce pokračování trendu.

Skrytá medvědí divergence

Objeví se, když cenová maxima klesají, zatímco maxima oscilátoru rostou.

Skrytý býčí konvergence

Objeví se, když cenová minima rostou, zatímco minima oscilátoru klesají.

Divergence a konvergence jsou pouze typy obchodních signálů. Jde však o signály vysoké kvality. Nikdo si nemůže být absolutně jistý, zda bude korekce krátká, dlouhá nebo zda dojde k obratu trendu. Nicméně signály jako divergence a konvergence zpřesňují obchodníkovi předpovědi.

Jak Obchodovat s MACD

Jako každý jiný indikátor má MACD několik způsobů, jak jej použít. Na jedné straně je indikátor založen na klouzavých průměrech, takže může ukazovat směr tržního trendu, který umožňuje obchodování odpovídajícím způsobem.

Na druhé straně je tento indikátor zároveň i oscilátorem. Ten může produkovat kvalitní signály při pohybu trhu do strany. Ve většině doporučení se divergence mezi cenovým grafem a hodnotami indikátoru označuje jako hlavní signál. Podle Alexandra Eldera je tento signál nejsilnějším signálem v celé technické analýze.

Existují však i jiné způsoby obchodování s MACD, jako je vyhledávání vzorců (patternů) obratu trendu nebo zakreslování trendových linií. Tyto způsoby se zas tak často nepoužívají a ani samotné signály nejsou příliš časté. Pokud se ale objeví, tak fungují dobře.

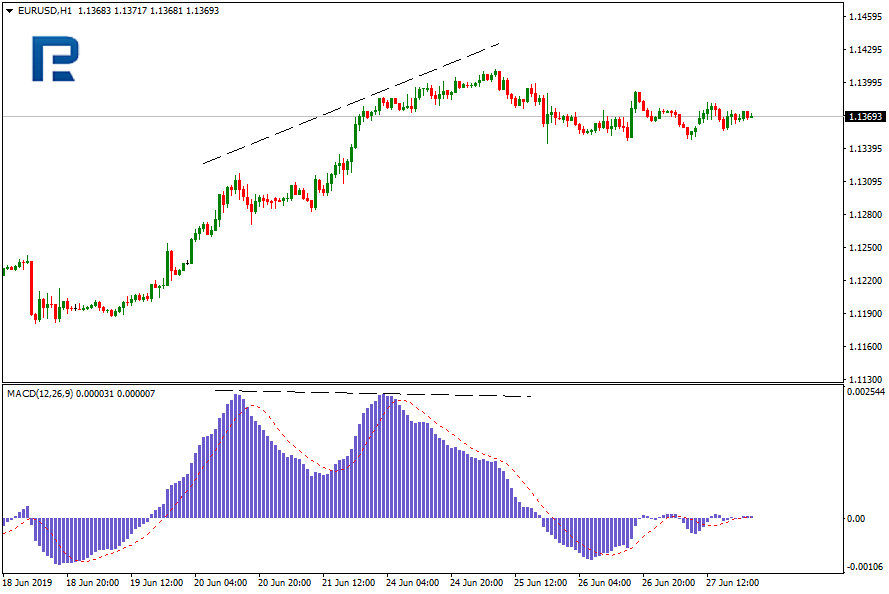

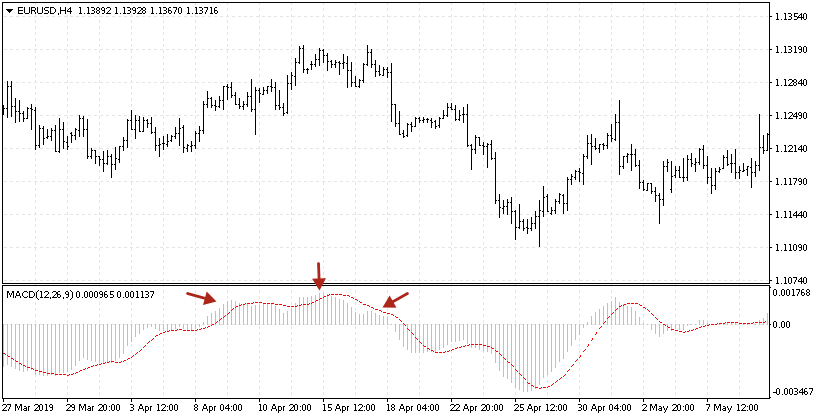

Překřížení Signální linie a Histogramu

Překřížení dvou průměrů je okamžik, kdy histogram překročí nulovou linii a signalizuje začátek nového trendu. Pokud se rozdíl mezi dvěma průměry zvětšuje a tím i hodnoty histogramu, lze současný trend označit jako silný. V takovém případě bychom měli vstoupit do trhu v okamžiku, kdy signální linie překříží histogram. Pokud linie unikne z oblasti histogramu nad nulou, signalizuje to prodej. Pokud unikne z oblasti pod nulou, signalizuje to nákup.

Obchodování Divergencí

Signál divergence se vytvoří, když cena dosáhne nového minima, ale graf indikátoru tento pohyb nepotvrdí a nevytvoří také nové minimum. Graf MACD jasně ukazuje tyto rozdíly a poskytuje obchodníkovi signál k nákupu.

Obchodníci by si měli uvědomit, že tento signál funguje dobře při pohybech trhu do strany. Pokud je však trend opravdu silný, účinnost těchto signálů se výrazně snižuje.

Existuje několik způsobů obchodování divergencí. Například:

- Mnoho obchodníků čeká, až cena klesne o 30-50 pipů pod předchozí minimum, poté nakoupí a doufají, že se cena odrazí zpět. Ochranný Stop Loss se v takovém případě nastavuje přibližně 30 až 50 pipů od vstupu.

- Druhý způsob obchodování divergencí spočívá v čekání na únik signální linie z oblasti histogramu. Poté obchodník vstoupí do trhu. Výstup je pak ve chvíli, kdy se linie vrátí do oblasti histogramu.

Kombinace s Bollinger Bands

Za účelem efektivnějšího využití divergencí přidávají obchodníci do grafu druhý indikátor a sledují další signály. Indikátor Bollinger bands je jedním z příkladů takových doplňkových indikátorů.

Pásma indikátoru ukazují současné hranice maximální a minimální ceny. Proražení za tyto hranice se považuje za silné kolísání ceny. Pokud dojde k divergenci současně s tím, kdy cena projde přes úroveň Bollinger Bands, považuje se to za silný signál pro otevření pozice. Návratem zpět dovnitř Bollinger Bands cena potvrzuje, že impuls skončil a snaží se pohnout v souladu s divergencí.

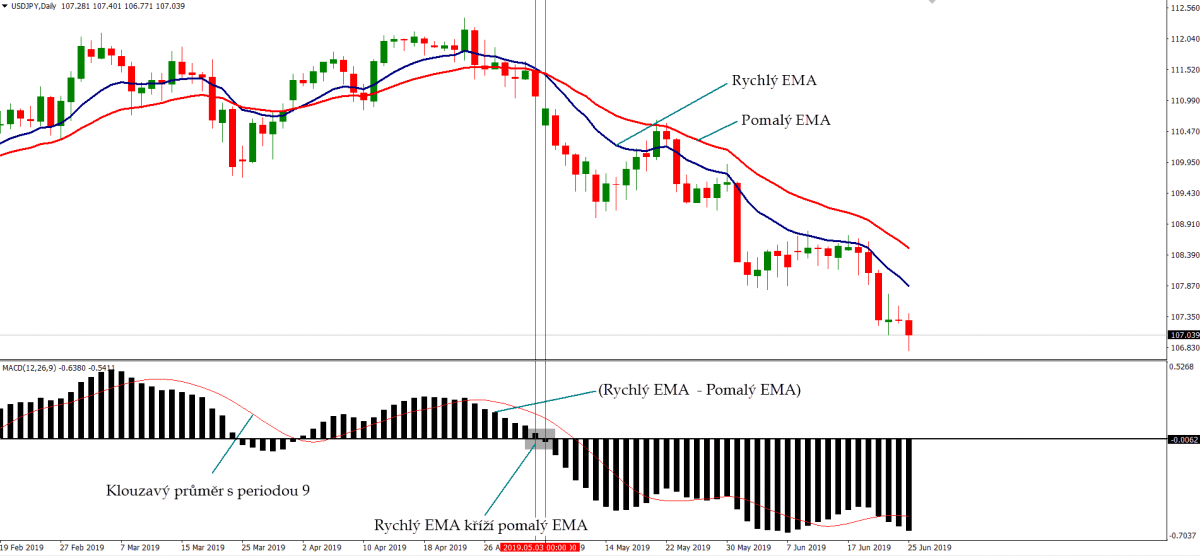

Divergence a Konvergence v souladu s Trendem

Nejúčinnějším způsobem obchodování divergencí je rozlišení signálů, které jdou ve směru aktuálního trendu, a které proti němu. Signál, který směřuje ve směru trendu se považuje za velmi silný. Je pravděpodobnější, že bude fungovat lépe než signál proti současnému trendu.

Je důležité použít denní graf pro zjišťování směru trendu a H1graf pro nalezení divergencí s MACD. V denním grafu obchodníci obvykle přidávají dva klouzavé průměry s různými obdobími, aby přesněji definovali aktuální trend.

Pokud průměr s kratším obdobím překročí průměr s delším obdobím, považuje se trend za vzestupný. Obchodník pak hledá divergence ceny a MACD na H1.

Naopak, pokud průměr s kratším obdobím klesne pod linii s delší periodou, považuje se trend za klesající. Obchodníci na MACD budou hledat pouze konvergence.

"Head and Shoulders" (Hlava a Ramena)

Hledání grafických vzorců (patternů) v grafu indikátorů je mezi obchodníky docela neobvyklé. Tento přístup je však poměrně účinný. Není třeba hledat všechny patterny, ale pouze „Head and Shoulders“. Navíc samotný cenový graf nemusí vykazovat žádné známky obratu, zatímco na histogramu MACD se objeví jasný obratový pattern.

Nejlepší okamžik pro vstup na trh je „pravé rameno“. Stejně jako při obchodování klasickým způsobem s běžným cenovým grafem. Místo, kde signální linie unikne z oblasti histogramu, může být dalším vstupním bodem. Chce-li trader obchod ukončit, měl by počkat, až signální linie vstoupí zpět do oblasti histogramu.

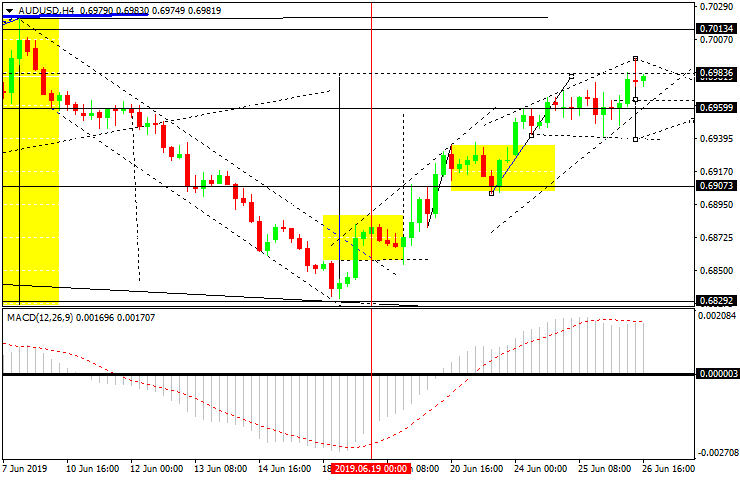

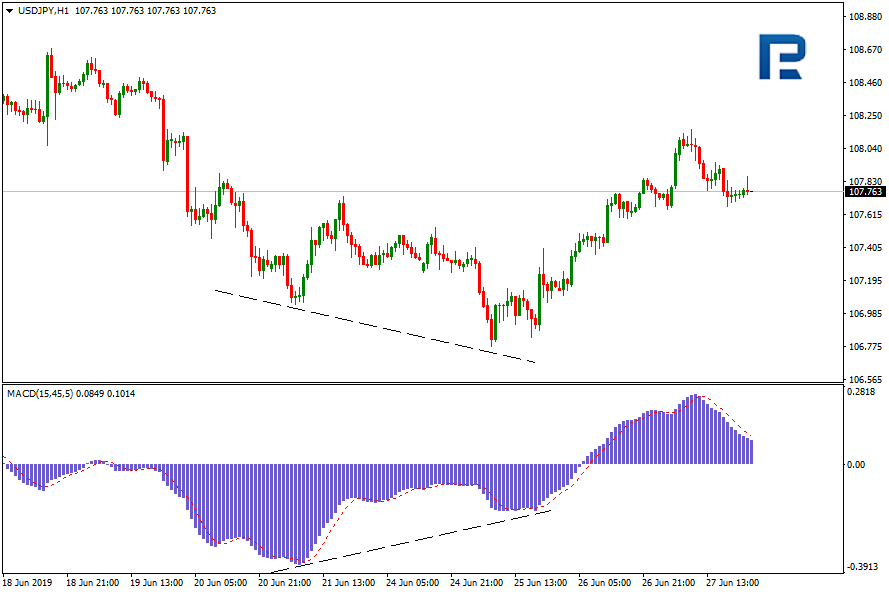

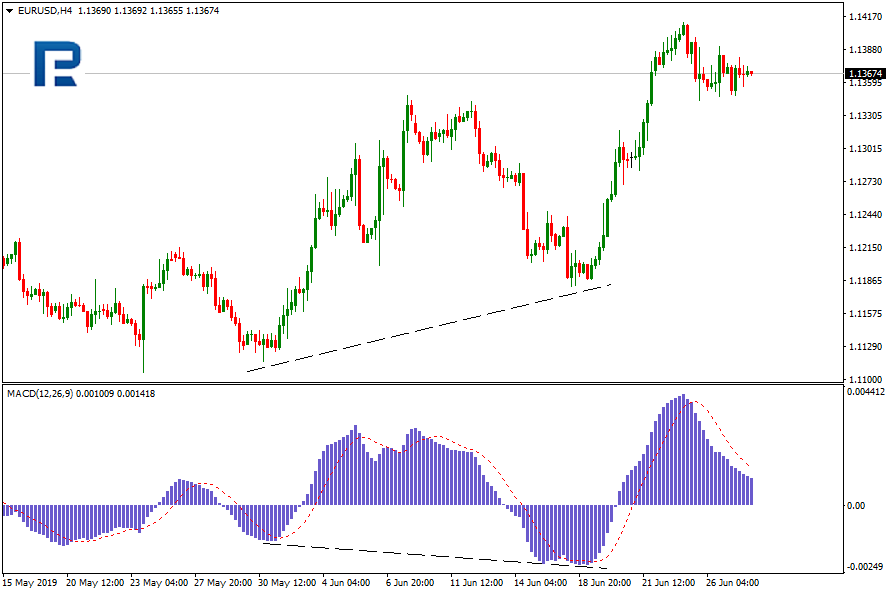

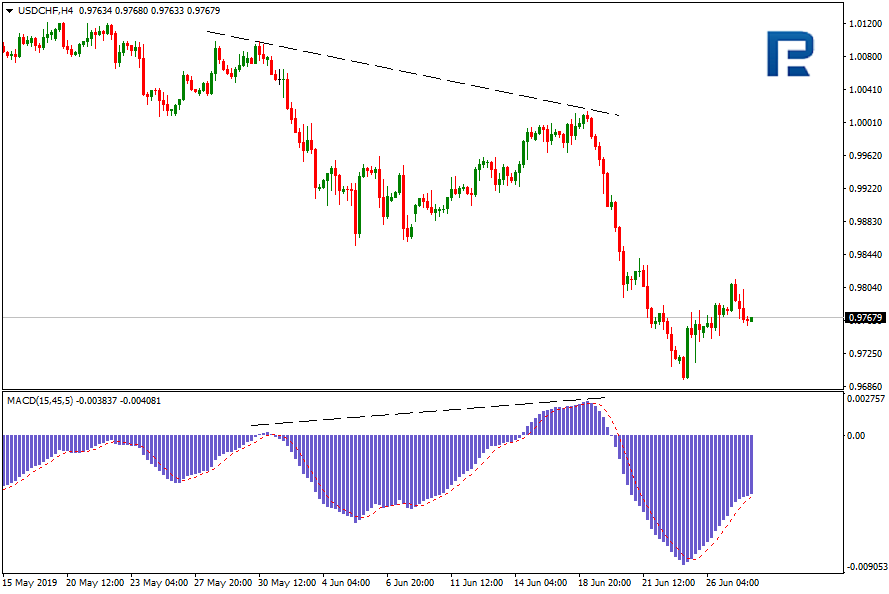

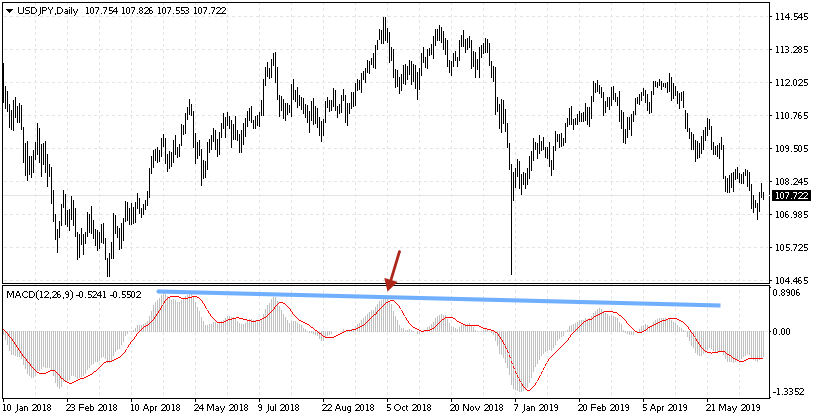

Zakreslení MACD trendové čáry

Dalším neobvyklým způsobem využití indikátoru je zakreslování trendových čar. Tento způsob je určen pro zkušené obchodníky, kteří alespoň někdy obchodovali podle technické analýzy.

Pro vytváření trendových čar jsou nejlepší denní grafy a H4. Budete-li obchodovat na nižších časových rámcích, bude tam mnohem více signálů. Proto by měly být brány v úvahu pouze signály ve směru aktuálního trendu. Při vytváření downtrendové linie podél maxim histogramu získá obchodník potenciální oblast resistence, kterou samotný cenový graf většinou nezobrazuje.

Okamžik testování této oblasti může být použit jako signál pro otevření prodejní pozice. Místo, ve kterém signální linie opouští oblast histogramu, bude vstupní bod.

Indikátor MACD - Závěr

Bez ohledu na to, že tento indikátor byl vytvořen téměř před 40 lety, je stále velmi populární. Má samozřejmě své výhody a nevýhody, stejně tak jako jiné indikátory. Někteří by mohli říci, že je zastaralý a vyžaduje upgrade. Jiní dávají přednost tomu, jak byl vytvořen a existuje v současné době. Na tuto otázku si musí každý obchodník odpovědět sám.

Nastavení MACD je tak flexibilní, že je lze přizpůsobit pro jakýkoli instrument nebo časový rámec. Od signálů by se samozřejmě nemělo očekávat, že budou 100% spolehlivé. Žádné indikátory, bez ohledu na to, s jakými patterny pracují, nedávají 100% přesné signály. MACD spolu s dalšími indikátory a různými kombinacemi nastavení však mohou být užitečné nejen na Forexu, ale také při obchodování akcií nebo na komoditním trhu.

Upozornění na rizika:

1. Tento materiál a informace v něm obsažené slouží pouze pro informační účely a v žádném případě by neměly být považovány za poskytování investičního poradenství pro účely zákona o investičních společnostech 87 (I) 2017 Kyperské republiky, nebo jakoukoli jinou formu osobního poradenství nebo doporučení, která se týká určitých typů transakcí s určitými druhy finančních nástrojů.

2. Minulá výkonnost není spolehlivým ukazatelem budoucích výsledků nebo budoucího výkonu.

jsou komplexní instrumenty a pokud s nimi obchodujete, existuje zde

jsou komplexní instrumenty a pokud s nimi obchodujete, existuje zde  , že kvůli finanční

, že kvůli finanční  přijdete rychle o

přijdete rychle o  . 65.68% účtů retailových investorů končí při obchodování s tímto poskytovatelem ve ztrátě. Zamyslete se nad tím, zda chápete, jak

. 65.68% účtů retailových investorů končí při obchodování s tímto poskytovatelem ve ztrátě. Zamyslete se nad tím, zda chápete, jak  se svými

se svými  .

.